Nicolas Darvas, một nhà đầu tư chứng khoán tự học, đã tìm ra một phương pháp riêng cho mình để chiến thắng thị trường. Ông gọi nó là nguyên tắc “chiếc hộp”.

Nicolas Darvas là một vũ công, một nhà đầu tư chứng khoán và một người viết sách. Ông là tác giả của 2 cuốn sách nổi tiếng: Tôi đã kiếm 2 triệu đô la từ thị trường chứng khoán như thế nào? Và WallStreet – Một Las Vegas khác.

Darvas sinh năm 1920 tại Hungary, ông học tại trường đại học Budapest, và mất năm 1977 tại Paris, Pháp. Trên con đường mưu sinh, ông đã trở thành một vũ công lư diễn khắp châu Âu và Mỹ. Ngoài thời gian của nghề vũ công, ông đam mê tìm hiểu về thị trường chứng khoán. Ông đọc rất nhiều sách về thị trường, về các nhà đầu cơ. Có thông tin nói ông từng đọc 200 cuốn sách về lĩnh vực này.

Darvas đã tự nghiên cứu và “phát minh” ra nguyên lý đầu tư cho mình, gọi là nguyên lý “chiếc hộp”. Darvas tuyên bố rằng phương pháp của ông thường xuyên phát hiện sớm dấu hiệu của giao dịch nội bộ (insider trading) trước khi công ty công khai thông tin ra công chúng.

Vào năm 39 tuổi, sau những tích lũy thành công từ đầu tư chứng khoán và trở nên nổi tiếng, Darvas đã viết cuốn sách “Tôi đã kiếm 2 triệu đô la từ thị trường chứng khoán như thế nào?” và mô tả trong đó phương pháp mua và bán cổ phiếu theo nguyên lý “chiếc hộp” mà ông đã nghĩ ra và áp dụng nó.

Nhưng đừng quên rằng, thành công trên thị trường chứng khoán của Darvas cũng gắn liền với 1 giai đoạn thị trường Mỹ đi lên mạnh (cuối năm 1957 tới giữa năm 1959). Tuy nhiên, rất nhiều traders cho rằng phương pháp của Darvas vẫn có thể áp dụng ngày hôm nay.

Nguyên lý chiếc hộp Darvas chứa đựng 2 thứ.

Thứ nhất là giá- Thứ hai là khối lượng

Darvas quan niệm thị trường chứng khoán như một con người, mà hai trạng thái tình cảm luôn chi phối là lòng tham và nỗi sợ hãi. Bằng việc theo dõi giá và khối lượng giao dịch, có thể phát hiện ra những cơ hội đầu tư tuyệt vời.

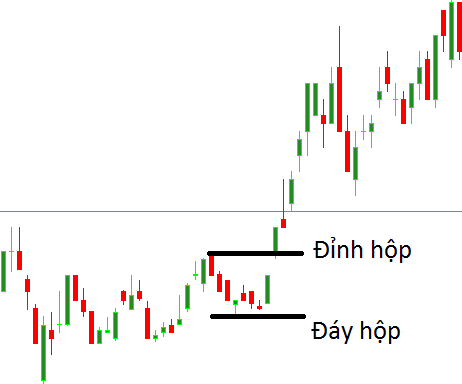

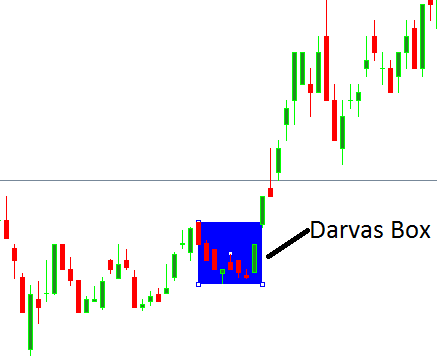

Chiếc hộp Darvas rất đơn giản và dễ hiểu: Đầu tiên, ông xác định xu hướng dài hạn bằng cách vẽ một kênh giá song song đi qua các đỉnh và các đáy trên đồ thị giá cổ phiếu. Sau đó xác định một đỉnh mới lập và vẽ một đường thằng nằm ngang từ đỉnh đó ( gọi là đường kháng cự), tiếp đó, xác định một đáy tiếp theo và vẽ một đường nằm ngang song song với đường kháng cự đã vẽ trước đó ( gọi là đường hỗ trợ).

Từ đây, ta có được một vùng biến động về giá, giá cổ phiếu dao động giữa điểm cao nhất và điểm thấp nhất tạo thành “chiếc hộp Darvas”. Giá và khối lượng biến động sẽ tạo ra các vùng biến động và hình thành các “chiếc hộp Darvas” tiếp theo, khi giá phá vỡ đáy trên là cơ hội mua vào , ngược lại khi phá đáy dưới dấu hiệu bán ra.

Câu chuyện Darvas

Câu chuyện thành công của ông được ghi lại rằng , vào năm 1956, Darvas đã làm một khoản đầu tư trị giá 36.000 đô la sinh sôi nảy nở lên tới 2 triệu đô trong vòng 18 tháng. Trên đường đi tham dự buổi khiêu vũ của mình, Davas có thể mua một bản copy của tờ The Wall Street Journal and Barron’s, tuy nhiên không cần nghiên cứu nhiều, chỉ đơn thuần nhìn vào biến động giá cổ phiếu là ông ta đã có thể đưa ra quyết định đầu tư hay không.

Mọi tin tức liên quan đến cổ phiếu diễn ra hằng ngày, hàng giờ, hàng loạt các chỉ số tài chính về doanh nghiệp hầu như đều bị Darvas loại ra khỏi đầu và không áp dụng vào phương pháp đầu tư của mình, điều duy nhất mà Darvas quan tâm chỉ có 2 yếu tố : Giá và khối lượng. Một ví dụ cụ thể, khi đang khiêu vũ ở Calcutta, ông ta nghe thấy một vị bá tước nói rằng cổ phiếu của E. L. Bruce đang tăng mạnh. Giá tăng từ 16 tới 50 trên số lượng giao dịch là 35.000 cổ phiếu.

Darvas theo dõi sự biến động của giá cả, các hành vi trên thị trường, số lượng giao dịch mỗi tuần, đồng thời phân tích các thông tin về giá trần, giá sàn, giá đóng của của cổ phiếu do người môi giới của ông cung cấp. Ông mua một lượng ở giá 51 và bán khi giá lên tới 171 vào sáu tuần sau và thu về một món tiền lớn.

Lý thuyết hộp Darvas

Darvas quan niệm TTCK như một con người, mà hai trạng thái tình cảm luôn chi phối là lòng tham và nỗi sợ hãi. Bằng việc theo dõi giá và khối lượng giao dịch, có thể phát hiện ra những cơ hội đầu tư tuyệt vời.

Đối với những nhà đầu cơ ngắn hạn, giao dịch T+, nên dùng đồ thị ngày để xác định “Hộp Darvas” cho cổ phiếu của mình. Đầu tiên, cần phải tìm những mức giá cao nhất, mức giá cao nhất này không bị phá vỡ ít nhất là 3 ngày, là đường biên ranh giới đỉnh hộp hay còn là đường kháng cự. Tiếp theo, chúng ta tìm đường biên ranh giới đáy hộp có mức thấp hơn nhưng những mức giá thấp hơn này cũng không bị phá vỡ ít nhất là 3 ngày sau đó, đây là những đường kháng cự.

Khi xác định xong đỉnh hộp và đáy hộp, ta sẽ có chiếc hộp Darvas.

Yếu tố khối lượng: Khi cổ phiếu có được sự tích lũy vững chắc thông qua việc tăng-giảm khối lượng cũng như giá chứng khoán trong phạm vi cái hộp đó. Thì sau đó đường giá có khuynh hướng thoát khỏi cái hộp này và cho tín hiệu mua vào.

Áp dụng lý thuyết chiếc hộp Darvas vào TTCK Việt Nam

Thử xác định “chiếc hộp Darvas” trên đồ thị giá cổ phiếu VNM

Từ xu hướng tăng giá dài hạn của VNM, ta có thể xác định vùng biến động giá của VNM ( vùng màu xanh) thông qua kẻ các đường kháng cự đi qua các đỉnh và hỗ trợ đi qua các đáy trong khoảng thời gian nhất định để giao dịch và biên độ giao động giá của VNM. Chiếc hộp Darvas của VNM ở vùng màu xanh, chiến lược mua khi giá vượt qua vùng kháng cự, hay vượt lên qua khỏi vùng hộp và bán hoặc cắt lỗ khi giá giảm- rơi xuống dưới vùng hộp.

Nguyên lý chiếc hộp Darvas có thể áp dụng cho phương pháp giao dịch ngắn hạn dành cho các nhà giao dịch chứng khoán T+ . Đây không phải là phương pháp duy nhất trong đầu cơ ngắn hạn, nhưng có thể thấy qua phương pháp này, ta xác định trước điểm mua khi giá cổ phiếu bứt phá cũng như giới hạn thấp nhất của giá cổ phiếu để bắt đầu bán/ cắt lỗ đi khi giá đi ngược xu hướng, bên cạnh đó có thể bảo toàn vốn và quản lý rủi ro hiệu quả.

Theo Trí Thức Trẻ.

0 nhận xét:

Đăng nhận xét